Venho, ao longo dos últimos meses, expressando otimismo em relação aos ativos de renda variável no Brasil. Dentre os argumentos, expresso a concentração das bases acionárias, a relação M2/M1, o baixo múltiplo de P/L, o crescimento da lucratividade e outros. Observe que pouco falo por aqui sobre a eleição de 2026. Acredito que o "bull market"...

Desmistificando Warren Buffet

Há pouco tempo gravei um vídeo no qual fiz uma brincadeira onde utilizei a famosa expressão de Nietzsche - Deus está morto! - e a substituí pela expressão - Warren Buffet está morto!

Ali o meu objetivo era claro: utilizar a imagem do mega-investidor, tão associada a estratégia de compra de ações para o longo prazo ("buy & hold"), para ilustrar os novos desafios que estão por vir na implementação de tal estratégia. Mais especificamente, o meu objetivo era falar sobre a importância do fim do bônus demográfico global.

Entretanto, apesar de reconhecer a genialidade do Oráculo de Omaha (principalmente nas décadas de 60 a 80), eu fui além, e praticamente o chamei de "marketeiro"! Complementei afirmando que parte da sua genialidade é ser um grande vendedor de volatilidade e ao mesmo tempo preservar uma imagem de investidor de longo prazo.

Bem, a revista Barron´s, uma das mais respeitadas publicações dos EUA e associada ao Wall Street Journal, trouxe neste fim de semana em sua reportagem de capa uma matéria que traz detalhes sobre a performance da Berskshire Hawthaway que, de certa forma, corroboram a tese que apresento em meu vídeo.

Saiba que meu objetivo aqui não é, de forma alguma, desmerecer o sucesso de Warren Buffet que é uma pessoa indiscutivelmente adorável e apontado por muitos como um gênio.

Quero sim desmistificar certos conceitos e convencer você que a mídia financeira muitas vezes cria uma imagem que simplesmente não condiz com os números divulgados.

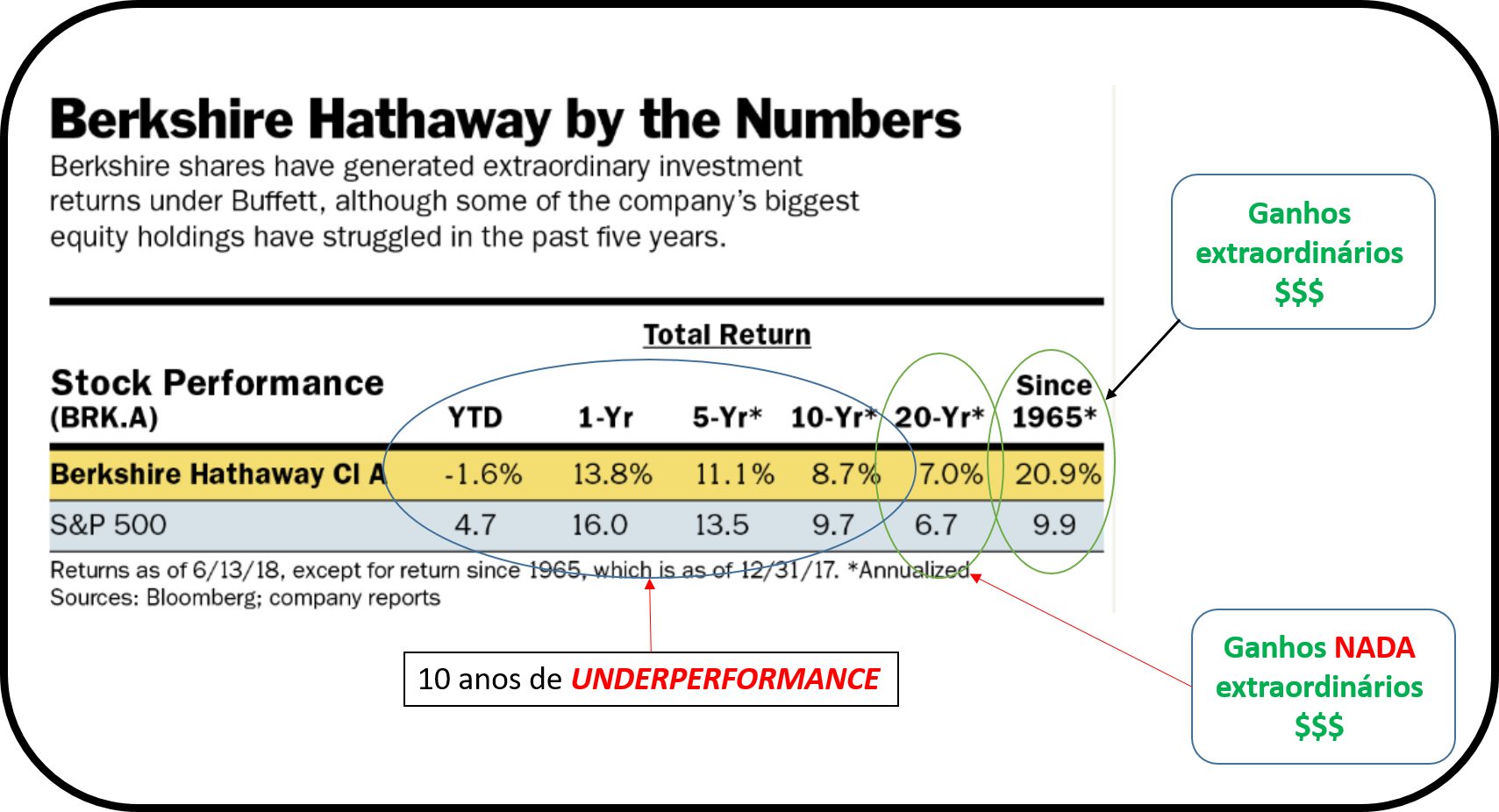

Observem a tabela abaixo, ilustrando a performance do veículo de investimento de Warren Buffet desde a sua formação no fim dos anos 60.

Como podemos observar, aqueles que tiveram a oportunidade de investir ao lado do Oráculo durante as 3 primeiras décadas desde sua formação obteve um retorno anual, incluindo dividendos, que é praticamente o dobro daquele registrado pelo índice S&P 500.

Observem que, dos últimos 20 anos para cá, a performance das ações da Berkshire é praticamente idêntica à do índice. Nos últimos 10 anos é pior!

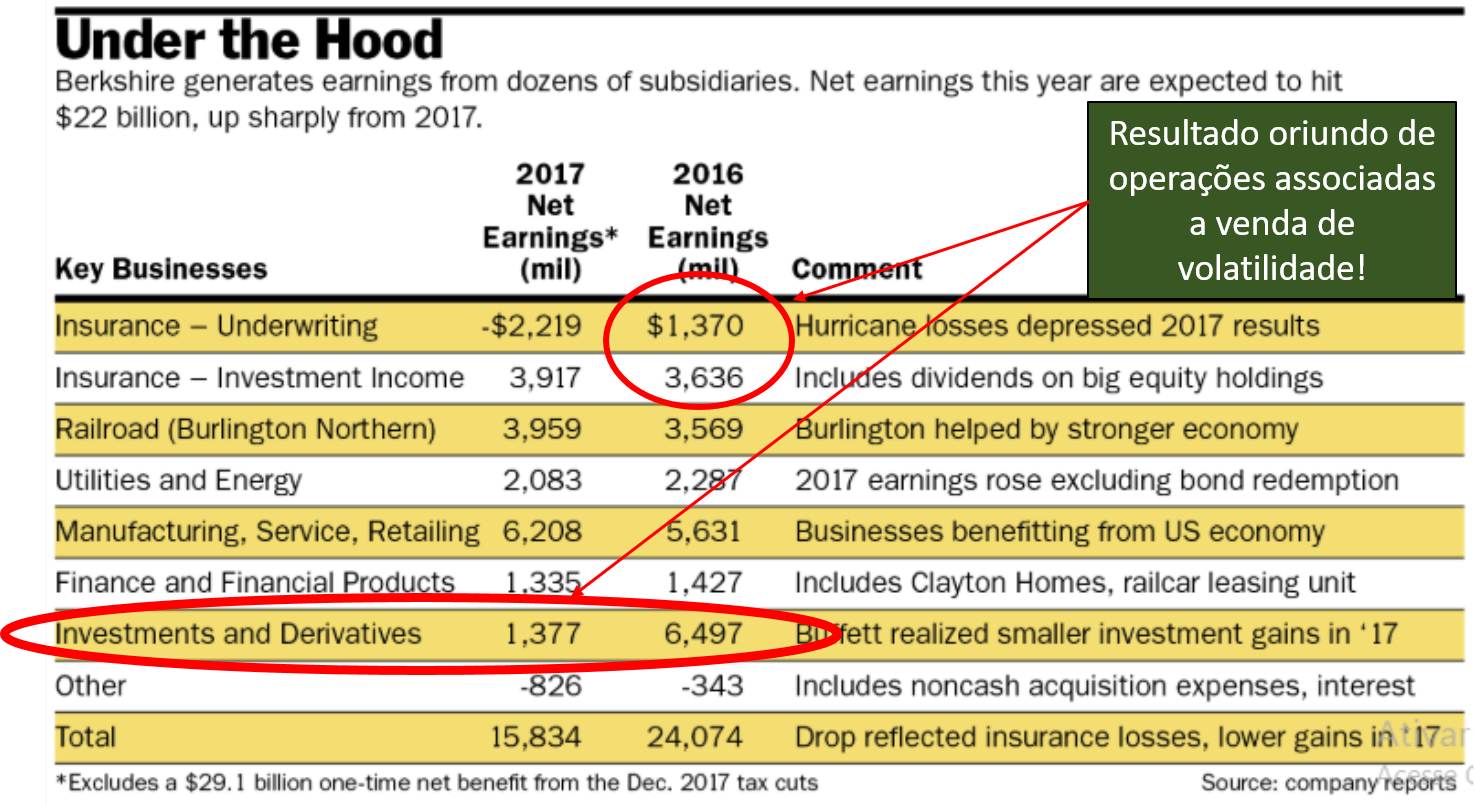

Agora vamos para a segunda parte da minha tese, aquela na qual afirmo que Buffet é, na verdade, um grande vendedor de volatilidade.

Como controladora da seguradora GEICO e de outras empresas do mesmo ramo, a Berkshire se beneficia de cenários calmos, sem presença de sinistros. Em outras palavras, quanto menor for a volatilidade na vida e nos mercados, melhor é o resultado das seguradoras.

Agora observem a tabela abaixo e notem quão relevante são os ganhos da empresa oriundos destas atividades.

A mensagem que busco transmitir com este texto é que não é porque o cara é bilionário que você deve seguir os seus passos.

Quando Buffet começou a sua carreira como investidor os EUA tinham acabado de sair da segunda guerra mundial. O mundo era outro e o jovem Buffet implementou uma estratégia, que a posteriori, provou-se extremamente eficaz.

Estamos hoje avançando no século 21 em um mundo completamente diferente. Se Buffet fosse começar novamente sua estratégia provavelmente seria outra condizente com as oportunidades que se apresentam no momento.

Uma boa semana,

Marink Martins

É tempo de Ibovespa!

Aqui no MyVOL não é de hoje que expresso o meu otimismo em relação ao Ibovespa. Aquele que acompanha o meu trabalho certamente já me ouviu falar sobre alguns dos argumentos favoráveis a uma visão otimista em relação ao Ibovespa. Dentre eles, posso citar:

Conheça o MyVOL Premium!

Olá, aqui é o Marink Martins e quero te dar boas vindas ao MyVOL Premium - o meu serviço de análises e curadoria internacional cujo objetivo é fazer com que você esteja sintonizado com os mercados globais.