Reitero aqui o meu ceticismo com relação a estratégia de compra de

ações para o longo prazo ("buy & hold strategy").

Já venho batendo nesta tecla há um bom tempo. Hoje, em

particular, retomo o assunto pois a Casa de Pesquisa Gavekal faz uma bela

análise ilustrando como as mudanças demográficas colaboram para um maior

pessimismo com relação a investimentos em títulos de renda fixa de longo prazo.

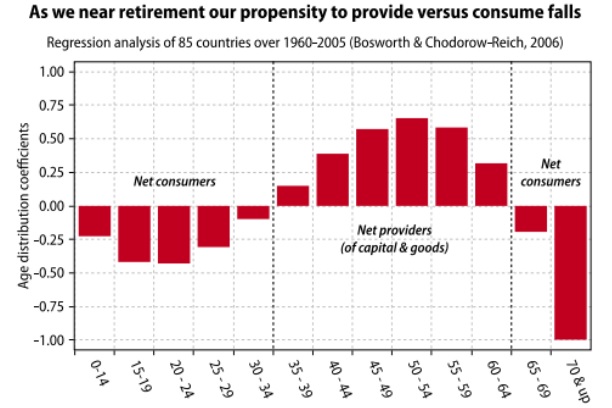

Com o envelhecimento da população global teremos um número

menor de entrantes no mercado de trabalho e, consequentemente, uma menor formação

de poupança. Este foi um dos fatores que mais contribuiu para redução nos juros

de longo prazo dos anos 80 até os dias de hoje.

Embora a ênfase do trabalho seja o mercado de renda fixa é

natural estendermos suas consequências para o mercado de renda variável. Nas

bolsas buscamos trazer a valor presente os fluxos de caixas projetados para o

futuro utilizando taxas de desconto de longo prazo. Uma eventual elevação em

tais taxas, tem um impacto direto no "valuation" das ações.

Confesso aqui que desde que li o livro "The rise and fall of

american growth" do professor Robert J. Gordon, da universidade Northwestern,

fui bastante influenciado por suas ideias com relação as diversas barreiras

presentes nos dias de hoje que impedem a continuidade do longo período de

crescimento econômico registrado pelos EUA nos últimos 30 anos. Além das

questões demográficas, um maior endividamento do governo e uma maior

desigualdade social também contribuem para a expectativa de que, não só os EUA,

mas o resto do mundo tende a crescer bem menos nos próximos anos.

Abaixo, segue o vídeo em que faço uma brincadeira com Warren

Buffet que tornou-se um ícone associado a estratégia de "buy & hold".