Ontem, durante a live que conduzo diariamente pela "Inversa

Publicações" brinquei que há mais gente torcendo para a bolsa subir do que

torcedores a favor da seleção brasileira.

Desde o período que marcou o impeachment de Dilma Rousseff, a

mídia financeira embarcou em uma tese de que a vez do Brasil havia chegado, de

que os ativos brasileiros estavam uma pechincha. De fato, a 40.000 pontos o

IBOV provou-se barato. Mas, e a 87.000 pontos?

O problema é que toda a indústria financeira está condicionada

a induzir o pequeno investidor a ser um investidor de longo prazo. Fazem uso da

imagem do grande investidor Warren Buffet para transmitir a ideia de que a

forma de se acumular patrimônio é através de uma carteira diversificada consistindo

de ativos cuidadosamente selecionados. Selecionados por quem cara pálida? Por

eles, of course!

Diante de tudo isso, o que temos no presente momento são ações

que estão widely held e que produzem um enorme overhang. Vou explicar.

A primeira expressão (widely held) quer dizer que as ações

de algumas empresas, as ditas "queridinhas" da bolsa, migraram das mãos da

elite para as mãos do público em geral. Quando este fenômeno ocorre, é como se

o comprador de ações entrasse em greve.

Um ótimo exemplo deste fenômeno ocorreu lá atrás entre 2000 e

2002 com as ações da gigante Microsoft. Após uma brilhante alta no preço das

ações durante a década de 90, as ações chegaram ao patamar de US$65,00 nas mãos

de inúmeros incautos que entraram no mercado no fim do ciclo de alta, em busca

de um retorno rápido.

Pois bem, aqueles que seguraram tais ações tiveram que amargar

10 anos de lateralidade nas bolsas.

Tal fenômeno está para acontecer por aqui.

Tá certo que, em caso de que a nossa moeda vá para a cucuia, a

maioria dos ativos de renda variável terá ganhos nominais. Vejam o que ocorreu

com o índice Merval na Argentina e vocês compreenderão o que pode estar por

vir.

Já a segunda expressão (overhang) refere-se ao fato de que

investidores com perdas acumuladas em um determinado ativo tornam-se torcedores

para que o preço daquele ativo retorne a seu preço de aquisição para que ele

possa finalmente dormir em paz, sem, de fato, registrar uma perda contábil.

Aqui temos o fenômeno de aversão a perdas, um viés muito

discutido pelo celebre professor de finanças comportamentais, Daniel Khaneman.

Este comportamento gera um enorme atrito na dinâmica de preços do ativo

considerado em estado de overhang.

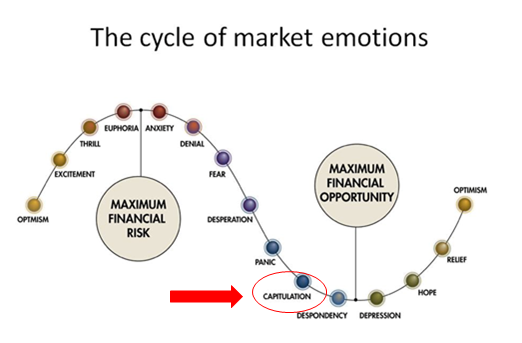

Em muitos casos, entretanto, as perdas se acentuam e geram um

outro fenômeno conhecido como capitulation.